小人在做数学之类的理科作业时,遇到自己不会的难题时拒绝帮助,总想自己琢磨出来,在这个“少年心事当拿云”的阶段有这样的行为也可以理解,放在放假期间这样做也没问题,但上学期间这样做就使得每天晚上都要很晚才能睡觉。长时间下去学习好不好不确定,但身体肯定会垮,这可不是咱价值投资者应有的行为方式,得想个法子让他做出改进。

一天吃饭的时候假装无意地和他聊他崇拜的孟子,聊到孟子的成就时有意和他强调,孟子之所以有今天主要是他对孔子近乎宗教式的狂热崇拜(“自有生民以来,未有孔子也”、“乃所愿,则学孔子也”),以及行为上对孔子的完全模仿。看着小人点头赞同的大好时机,就建议他在做理科难题的时候先稍微思考一下,思考不出的时候就要及时求助,先学习别人的经验……

“停,你那是文科的经验,不能迁移到理科上来。”小人察觉到我的诡计,迅速打断了我。

“模仿在任何领域都是可行的,‘迷时师度,悟了自度’,对于大多数普通人来说,向优秀的前辈学习才是明智之举,因为你此时遇到的困难他们早就遇到过并成功地解决了。”见小人不再反驳,赶紧说:“在大家普遍认为需要极高智商的投资领域就有一个人仅靠着傻傻的模仿巴菲特就取得了让人震惊的投资业绩。”

“真的吗?”

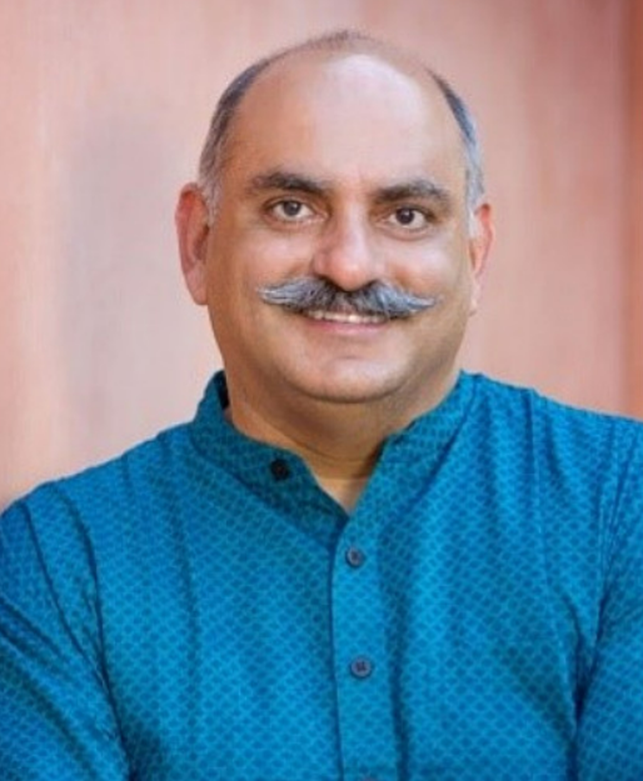

“当然!他就是当代杰出的投资人印度人莫尼什·帕伯莱(Mohnish Pabrai)。”

图片来自网络

图片来自网络说起来莫尼什·帕伯莱也是一位半路出家的“业余”投资者。

1964年6月12日帕伯莱出生于印度孟买一个普通家庭,父母及周围的人对投资、华尔街或高级金融一无所知。1983年随父母移居美国,大学在南卡罗来纳州的克莱姆森大学(Clemson University)学习计算机工程专业,在大学期间他选修了一门投资类课程,因为这门课通过率是106%,也是在这门课上帕伯莱第一次知道了股票市场。讲授这门课的教授发现了他的天赋,试图说服他把专业改为金融学,但当时的帕伯莱一口回绝了,理由是:第一,所有的金融骗子都是愚蠢的,他们什么都不懂;第二,这门课超级简单,其难度仅是工程力学的十分之一,我为什么要涉足这一弱者参与的领域呢?

大学毕业后,帕伯莱去了泰乐公司(Tellabs)工作。先是在高速数据网络组工作,后限制加入它的国际子公司,从事国际营销和销售工作。1990年,他从自己的401(k)养老金账户中取出3万美元和信用卡借债7万美元创立了一家技术咨询公司——创思科技(TransTech)。公司经营的不错,第四年的时候帕伯莱就攒下了100万美元,第一次有了一大笔闲钱,帕伯莱开始考虑该如何投资这笔钱。

“念念不忘,必有回响。” 有一天,他在希思罗机场候机时,一方面为了消磨时间,另一方面想为自己的这100万闲钱找个好的投资方式,买了本彼得·林奇写的《彼得·林奇的成功投资》(One Upon WallStreet)。在这本书里他第一次知道了有关巴菲特的信息。当他得知巴菲特从20岁开始,连续44年投资回报率高达31%时,他感到异常惊讶。这意味着,巴菲特1950年投资的1美元到了1994年变成了14.4523万美元。帕伯莱立马意识到,巴菲特已经掌握了复利的游戏之道。在44年时间里,他把自己的资金翻了18番,踏上了通往世界首富的道路。同时也让他意识到,自己在大学时对金融的歧视观念是错误的,金融行业并不都是骗子,也不是愚蠢的弱者参与的领域。

┃上士闻道,勤而行之

巴菲特让帕伯莱对投资产生了极大的兴趣,他开始研究巴菲特的选股之道,想看看如果自己也采用他的方法,结果会如何呢?CtrlC+CtrlV在投资中可行吗?帕伯莱决定以身试法。

他如饥似渴地阅读一切有关巴菲特的信息:巴菲特写给伯克希尔股东的信、罗杰·洛温斯坦( Roger Lowenstein ) 写 的 《 巴 菲 特 传 》( Buffett: The Making of an American Capitalist)、巴菲特的各种演讲……还开始每年到奥马哈朝圣,参加伯克希尔的年度股东大会,20年来从未间断。读的资料越多,对巴菲特的了解越深入,就越相信巴菲特的投资法则的强大,以至于帕伯莱认为只有它们是正确的。

从此,这位没有一流学校MBA学位,没有注册金融分析师资格,也没有华尔街工作经验的“三无”人员,带着门徒般的虔诚之心,开始严格按照巴菲特的方法进行投资。考虑到巴菲特的年均收益率为31%,帕伯莱将自己的目标定为26%。按照这个速度,他的100万美元本金将每3年翻一番,30年后就可增加至10亿美元。为提醒自己,他把车牌号定为COMLB 26。当然,他也给自己定了下限,年均收益率能达到16%也可以,即 30年后他的100万美元会变成8585万美元。

在智慧和运气的双重作用下,帕伯莱不到5年就把100万美元变成了1000万美元。这个结果再次震惊到帕伯莱,自己仅仅只是看书模仿巴菲特就能有如此丰厚的回报,如果是真正的做巴菲特的学生,呆在他身边学习呢?于是他写信给巴菲特,表示自己愿意免费为其效力。巴菲特回信说:“我深入思考过如何才能最佳地利用时间,我自己能做出最好的操作。”

被拒绝的帕伯莱并没有放弃,反而在1999年以600万美元的价格出售了自己的技术咨询公司,开始全身心地专注于投资业务,同时也开启了对巴菲特的全方位模仿之路。

巴菲特在成立伯克希尔之前,有过一段合伙经营时期。开始全职投资的帕伯莱也没有直接创立投资公司,同样模仿巴菲特先找几个合伙人一起投资。有几个朋友之前从他的选股技巧中获利丰厚,很自然地就将自己的钱交给他管理。在处理合伙人之间的利益分配问题上,帕伯莱也同样效仿了巴菲特合伙关系模式的每一个细节,如:当年巴菲特不收取年度管理费,但收取业绩费,即当收益率超出6%时,收取超出部分的25%。当收益率等于或小于6%时,他不收取任何费用,但巨额回报给他带来了丰厚的收益。帕伯莱也采用了相同的收费结构。

在选股过程中帕伯莱重点遵循巴菲特选股的四个原则:

1、核心原则是:只投资于“在自己能力范围内”的公司。

2、 该公司的交易价格大幅低于其基本价值,这样才能提供可观的安全边际。

3、 在芒格的影响下,巴菲特的投资标的逐渐从廉价股转向了优质的企业。

4、公司的财务报表应当简单明了。

坚持这些原则对帕伯莱很有帮助:

1、9·11事件后他投资了巴西航空工业公司(Embraer),2001年以每股12美元购入,2005年以30美元的价格出售。

2、2002年油轮租赁价格暴跌后,他投资了前线油轮公司(Frontline Ltd.),仅仅几个月后就获得55%的回报。

3、2005年购入特种钢材生产商IPSCO公司,2007年卖出时,当初投资的2470万美元变成了8720万美元,26个月的回报率高达253%。

帕伯莱想当面表达他对巴菲特的感激之情,于是在2007年7月,他与好友同样是巴菲特的粉丝的盖伊·斯皮尔(Guy Spier),一起以65.01万美元的出价赢得了与巴菲特共进午餐的机会。2008年6月25日,在曼哈顿一家名叫史密斯沃伦斯基(Smith & Wollensky)的牛排餐厅里帕伯莱终于见到了他的精神导师。

通过巴菲特,帕伯莱也成了芒格的朋友。他带着无法抑制的喜悦,有意识、系统地挖掘巴菲特、芒格的思想,不仅在投资上模仿他们,在管理自己的企业、避免犯错、建立品牌、做慈善、处理人际关系、安排时间和过幸福美满的生活等各方面都完全模仿。

最能引起帕伯莱共鸣的是,巴菲特和芒格总是以“内心的计分卡”来衡量自己,他们从不担心别人如何评价自己,他们全力达到自己内心的标准。人际交往不是帕伯莱的强项,有了这两位引路人,他更加专心致志地过契合自己个性的生活了。

┃以无事取天下

在巴菲特和芒格看来,在投资活动中疯狂的行动不会得到奖赏,投资主要是“致虚守静”,冷静地观察市场,等待难得的时机出现。正如巴菲特1998年在伯克希尔股东大会上所说的:“我们不会因采取行动而获益,只会因决策正确而获益”。

为此巴菲特可以好几年按兵不动。如:1970年到1972年,当狂热的投资者把股价推升至不合理的高位时,他几乎没有买入任何股票。然而,1973年股市崩盘时,他买入了华盛顿邮报公司大量股票,并持有了40年之久。

对此,芒格有个更形象的说法:“你必须像一个手持长叉站在小溪边的捕鱼人,大部分时间里你什么都不做,但是,当一条肥硕的鲑鱼游过时,你要叉住它,然后你又什么都不做了,下一条鲑鱼游过可能要等6个月之后了。”

在这个极度活跃的世界里,很少有人能认识到这种缓慢而敏锐的策略的优越性。因此很少有基金经理这么操作,相反,他们“多次下注,数额不大,但很频繁”。但是帕伯莱和他的两位偶像一样,喜欢等待最肥美的鲑鱼出现,他大部分时间都静静地在办公室里读书和研究公司,偶尔买入一只定价有误的股票,然后赚得盆满钵满。如:2008年股市崩盘时,他在两个月之内完成了10笔投资交易。在平常时期,他完成的投资量较少,比如他在2011年只买入了两只股票,在2012年买入了3只,2013年一只也没买入。2018年,帕伯莱的离岸对冲基金根本没有持有任何美国股票,因为他觉得美国股票都不大便宜。

帕伯莱最喜欢的一句名言是哲学家布莱斯·帕斯卡(Blaise Pascal)的“人类所有的问题,都源于人类无法独自安静地坐在一个房间里”。

帕伯莱的模仿投资法效果惊人。从2000年到2018年,18年期间,所执掌的对冲基金的收益率高达1204%,而同期标普500指数的收益率仅为159%。媒体盛赞他为“超级明星”、“下一个沃伦·巴菲特”和“尔湾市的预言家”……

对此,帕伯莱谦虚地说:“我是个十足的模仿者,一切都是模仿别人的……我没有任何原创的思想。”

┃成功是成功之母

随着财富的增长,一个甜蜜的烦恼出现了:如何处理所有的钱。帕伯莱再次从巴菲特身上寻求启迪。巴菲特曾承诺将其数十亿美元资产中的大部分回馈给社会,帕伯莱决定效仿他的做法,把自己的钱捐出去。

经过慎重的思考后,他希望把钱捐给这样一家慈善机构:其管理像注重成本效益的企业一样,对支出的每一分钱都有精确的指标来衡量其效益。明确自己的想法后,他开始寻找这样的慈善机构,直到2006年,他偶然读到一篇介绍阿南德·库马尔(Anand Kumar)在印度农村实施的一个项目的文章。阿南德·库马尔是一位数学老师,他每年以极低的成本为30名有才华的贫困高中毕业生提供免费的辅导和住宿,这一项目被称为“超级30”(The Super 30)。受该项目资助的学生通过印度理工学院入学考试的比例高得令人难以置信。

这种运作模式完美的契合了帕伯莱的理想,他立即给库马尔发了一封电子邮件,想出资扩大这个项目,却遭到了库马尔的婉拒。不气馁的帕伯莱决定亲自去拜访库马尔,库马尔在被称为“印度的绑架之都” 的比哈尔邦(Bihar),虽然出发前帕伯莱已经做好了思想和行动(雇佣了两名保镖)的准备,但到了实地之后,帕伯莱还是被这里的荒凉和破败震惊了,更让帕伯莱震惊的是,库马尔却心无旁骛地在租来的没有围墙的小屋子里教学生,库马尔的智慧、激情和教学天赋在帕伯莱的心里留下了深深的印记。

由于帕伯莱无法说服库马尔用自己的钱,他请求库马尔允许自己采用其模式并扩大项目的规模。他之前运用巴菲特的投资策略已经证明效仿之法的强大威力了,为什么不用同样的方法做慈善呢?库马尔对他表达了祝福,于是他开工了。

成功是成功之母,靠着模仿库马尔,帕伯莱同样取得了慈善事业的成功,帕伯莱的达克沙纳基金会2008年对每位学生的资助额为3913美元,其中有34%的学生进入了印度理工学院。到了2016年,达克沙纳的运行效率大大提高,对每位学生的支出额下降为2649美元,但考入印度理工学院的比例达到了惊人的85%。更妙的是,该项目还获得了政府和印度理工学院的大量补贴。帕伯莱估计,达克沙纳每在学生身上投入1美元,政府就会相应投入1000美元。

从那以后,达克沙纳资助的学生数量呈指数级增长。到了2018年,该基金会同时在印度的8个网点辅导了1000多名学生。与此同时,达克沙纳基金会已经把关注点扩展到了印度理工学院之外:它还资助数百名贫困学生备考医学院。仅在2019年,就有164名达克沙纳资助的学生进入了医学院学习,通过率为64%。

帕伯莱改变了许多人的命运,但他反感任何把他视为正义的救世主的想法,他说:“当你觉得生活毫无意义时,你该怎么办?不要毁了别人的生活。留下一个更美好的星球,照顾好孩子,剩下的就是无关紧要的游戏了。”

来源:《更富有、更睿智、更快乐》]article_adlist-->法律声明:本资料不作为任何法律文件,不代表十五的投资笔记的任何意见或建议,不构成十五的投资笔记对未来的预测,所载信息仅供一般参考。前瞻性陈述具有不确定性风险,十五的投资笔记不对任何依赖于本资料而采取的行为所导致的任何后果承担责任。]article_adlist-->(转自:十五的投资笔记)

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP